■老後は資金作りが大変…

━━━━━━━━━━━━━━━━━━━━━━━━

皆さんは、老後の資金について、考えたことがありますか?仕事を引退し、主な収入源が公的年金だけになってしまっては、急な病気やけがによる医療費や、介護費、保険料などの支出に備えられないかもしれません。シニアにとって、老後の資金作りをどうするかは大きな課題の1つですよね。年金受給や退職金、資産運用による収入、貯金・貯蓄を合わせても「老後の生活が不安」という方は、老後の資金作りに「自宅」を活用しましょう。戸建てやマンションなどの持ち家をお持ちの場合は、不動産を活用することで、老後に必要なお金を無理なく確保できるかもしれません。

人生100年時代といわれる昨今、家計を支えるお金は、少しでも多く準備しておきたいですよね。今回は、自宅を利用した3つの資金作りの方法について解説します。ゆとりある充実した老後のためにも、ぜひ参考にしてください。

■自宅を活用する3つの方法とは?

━━━━━━━━━━━━━━━━━━━━━━━━

自宅を活用した老後の資金作りには、「売却」「リースバック」「リバースモーゲージ」の3つの方法が挙げられます。検討するには、まず、それぞれの仕組みについて理解することが必要です。1つずつ確認してみましょう。

1、代金と引き換えに住まいを手放す「売却」

まず、自宅を売却して老後の資金を作る方法をお伝えします。この場合、一般的には、不動産会社を通じて売却することになります。代金を受け取るタイミングは、2回に分けられます。1回目は売買契約をするとき、2回目は引き渡しをするときです。売買契約のときに受け取る金額は、総額の5~10%程度で、引き渡し時に残金を受け取る場合がほとんどです。自宅を売却する方法を取ると、新しい住まいとして物件を借りたり、購入したり、老人ホームへ入居したりすることになります。

●こんな人におすすめ

・老後の生活が始まり、住まいも一新したい方

・老後は夫婦2人暮らしだから、今よりも小さな住まいがよい方

・病院が近くて、治安のよい場所に引っ越したい方 など

自宅の売却なら、老後の生活が始まったことをきっかけに、これからの自分に合った間取りや地域を選ぶことができますよ。

2、自宅を売却して賃貸として住み続ける「リースバック」

続いて、不動産会社等に自宅を売却し、家賃を払うことで、引き続き同じ住居に住み続けるリースバックについてお伝えします。リースバックでは、不動産会社等へ自宅を売却すると同時に、賃貸契約を結びます。自宅の所有権は不動産会社等へ移るので、月々の家賃が発生しますが、自宅の売却で得たお金は一括で受け取ることができます。単に「売却」する方法とは異なり、賃貸物件として今の住居に住み続けられる点が特徴といえます。

●こんな人におすすめ

・老後も住み慣れた住居、地域で暮らしたい方

・まとまったお金が必要な方

・生活費としての貯蓄が欲しい方 など

リースバックなら、環境を大きく変えることなく、老後の資金作りに取り組めそうですね。

3、自宅を担保にしてお金を借りる「リバースモーゲージ」

自宅を活用した老後の資金作りには、自宅を担保にして融資を受けるリバースモーゲージという方法もあります。融資は一括、または分割で受け取ることができますよ。リバースモーゲージには、大きく分けて2つの取扱窓口があります。1つは、金融機関、もう1つが、一部の社会福祉協議会です。どちらも、借入者が死亡したとき、あるいは契約が終了したときに、相続人または借入者が担保としていた自宅の売却金や年金、貯蓄などから、ローンを一括返済する仕組みです。借入先によって、借入額や金利、資金を使える用途、対象にできる担保物件等、条件に違いがあるので、利用する際には自分の条件に合う取り扱い機関を選ぶ必要があります。それぞれにメリットや注意点があるため、事前に調べておきましょう。いずれにしても、返済は利息のみなので、毎月の支払額は抑えられそうです。

「売却」「リースバック」「リバースモーゲージ」の仕組みについて、お伝えしました。これら3つの方法は、住宅ローンが未完済の場合であっても申し込み自体は可能です。注意したいのは、住宅ローンの返済が残っている場合、売却額や融資額がローン残高より下回ってしまうと、利用ができなかったり、老後の生活資金が残らなくなってしまう点です。念頭に置き、慎重に検討しましょう。

■3つの方法どれを選ぶ?

比較表でポイントをチェック!

━━━━━━━━━━━━━━━━━━━━━━━━

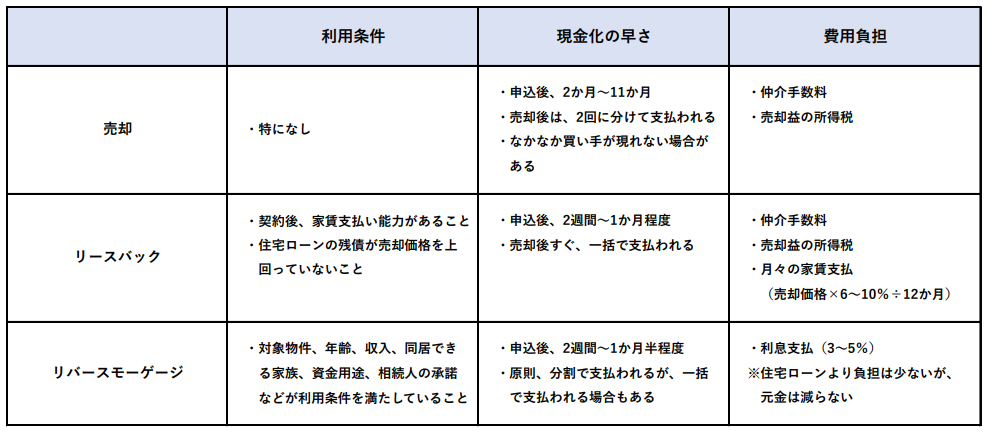

自宅を活用した老後の資金作りについて、3つの方法を解説しました。次に、自宅の活用方法として、どの方法が合っているのかを考えてみましょう。下記に、3つの方法を比較した表を用意しました。今回は「利用条件」「現金化の早さ」「費用負担」といった観点から、それぞれの違いを比べています。自分の老後の生活を想像しながら、どの方法が合っているのか確認してみてくださいね。

▼利用条件

今の自分の持ち家やマンションが、必ずしも希望している方法の利用条件を満たすとは限りません。まずは、自分の持ち家がどの条件に当てはまるのかを知っておく必要があります。上記表の通り、売却の場合は、特に利用条件はありません。ただし、老朽化した物件や、立地上売却しづらい物件は、不動産会社に仲介を断られることもあるので注意しましょう。また、表では、リバースモーゲージが3つの中で最も利用制限が多い方法であることが分かります。これは、「売却」「リースバック」が不動産の「売却」に分類されるのに対し、リバースモーゲージは「融資」に分類されるためです。

▼現金化の早さ

不動産売買の際には大きな金額が動くため、お金はいつ手元に入るのか、知っておきたいですよね。現金化の早さをポイントに考えた場合、通常の売却は、自宅が売れるまでに時間がかかる場合があります。すぐにまとまったお金が必要な場合は、リースバックのほうが早く現金化できそうです。一方、リバースモーゲージは、リースバックに比べると現金化の早さは遅くなります。しかし、場合によっては一括で受け取ったり、年金のように定期的に一定額を受け取れたり、融資の上限内で随時受け取ったりすることもできます。利用を検討する際は、「資金をどのように使いたいか」に焦点を当てて考えるとよいですよ。たとえば、住宅リフォームや住み替えのための費用なのか、日々の生活資金にあてたいのかなどで、お金が必要なタイミングが変わってきます。表はあくまで目安ですが、事前に整理しておきましょう。

▼費用負担

売却とリースバックの場合は、仲介手数料のほか、売却益に所得税がかかるので注意しましょう。リースバックとリバースモーゲージの場合は、長生きした場合を想定して利用を考える必要があります。リースバックを利用すると、毎月の家賃が発生するので、契約期間が長くなればなるほど、支払総額が売却金を上回ることがあります。また、リバースモーゲージを取り扱っている金融機関では、契約の期間が定められていることがほとんどです。契約期間が終われば、自宅は売却されてしまいます。つまり、また新たな住まいを探さなくてはならないのです。老後の資金を生み出すために取り組んだことが、「結局はマイナスになってしまった」ということになっては困りますよね。そういったリスクを避けるためにも、支払いのシミュレーションをしっかり行うことが大切です。

■利用する前には、子どもや家族とも相談を

━━━━━━━━━━━━━━━━━━━━━━━━

これまでご紹介したように、老後の資金作りのために、自宅を活用するのはとても便利な方法といえます。ただし、反面、財産である「自宅」がなくなってしまうということも念頭に置いておきましょう。これらのサービスを利用する前には、子どもや家族に相談し、理解を得ることが大切です。家族に合ったサービスを考え、早めに準備をしておけば、将来に向けて安心した日々が送れますよ。

・売買会員ログイン

・売買会員ログイン