🔳路線価格

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

国税庁が相続税や贈与税を課税する際に算定基準にする土地の評価額です。

国税局、国税事務所が各地の土地評価審議会の意見を聞いて、県庁所在地の最高路線価を決め、

これを基に個別の価格を決めています。

市街地・郊外などでは、道路の1本1本に路線価が数字として標記されています。

その数字が、その道路に接する土地の1㎡あたりの評価額として出しています。

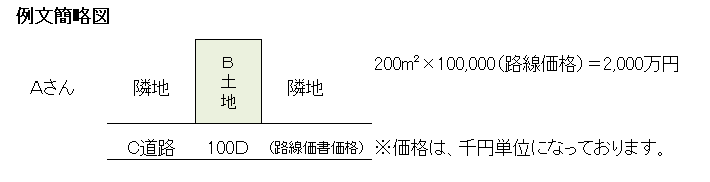

例)

AさんがB土地という200㎡の土地を所有しているとして、Cという道路に面しているとします。

そのC道路の路線価図で見ると100という数字が書いてあったとします。

その100という数字に面積200㎡をかけて出た数字が、

Aさんが所有している土地(相続税)評価額ということになります。

但し、路線価図では、数字が千円単位で書かれていますのでこの場合は、

20,000千円、つまり2,000万円ということになります。単位の見間違えにご注意下さい。

🔳路線価マップ

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

国土交通省が発表している公示価格の8割を目安に専門家が評価して

国税庁が毎年8月前後に路線価を公表します。

この路線価は、地図としてまとめられており、全国約40万地点の標準宅地の平均路線価と

都道府県庁所在地の最高路線価は、新聞でも公表されております。

全国の税務署や国税庁のホームページで誰もが閲覧出来るようになっております。

>>路線価マップ

🔳路線価方式

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

路線価は、相続税・贈与税において宅地評価方式の一つと説明させて頂きましたが、

本来、日本の相続税等の租税制度は、被相続人から相続人に財産を引き継がれるときに課税されます。

一般的に知られている相続財産は、現金・預貯金・株式・土地・建物などを指します。

このうち価格がはっきりしているものは、課税価格の算出が容易ですが、

土地建物については、はっきり表すことが出来ません。

そこで課税対象となる土地については、土地価格を求めるために国税庁が発表する

財産評価通達で採用されたものを路線価方式と言います。

宅地に面する路線につけられた路線価を基にして、宅地の奥行・距離に応じる奥行価格補正、側方路線影響加算

二方路線影響加算等の補正などの画地調整した金額によって評価する方法をいいます。

・売買会員ログイン

・売買会員ログイン