■老後にかかる生活費はいくら必要?

━━━━━━━━━━━━━━━━━━━━━━━━

日本国内では、会社員等の場合、一般的に65歳で定年退職となり、定年退職後から寿命を迎えるまでの期間が老後とされています。近年の日本人の平均寿命は、80代前半にまで延びているので、退職してから寿命を迎えるまで約20年の間があります。最近は、「老後2,000万円問題」が話題となり、退職を目前に控え、老後の暮らしに不安を抱えるシニア・ミドル世代の人も多いのではないでしょうか。「老後2,000万円問題」とは、老後30年間で不足するお金の総額を表しており、高齢夫婦無職世帯の家計収支が毎月5.5万円ずつ赤字になっているという前提のもと、算出されています。今回は、老後の暮らしに不安を持つ人や、具体的に老後の生活費がどのくらいかかるのか知りたいという人に向けて、老後の生活費がいくらかかるのか、老後の準備をどのように進めていけばよいのかを解説していきます。

■老後に必要な生活費の内訳

━━━━━━━━━━━━━━━━━━━━━━━━

老後生活に必要な生活費の内訳を夫婦2人暮らし、単身者でそれぞれ算出していきます。総務省の調査をもとにした以下の表を参考にして、老後の生活をイメージしてみましょう。

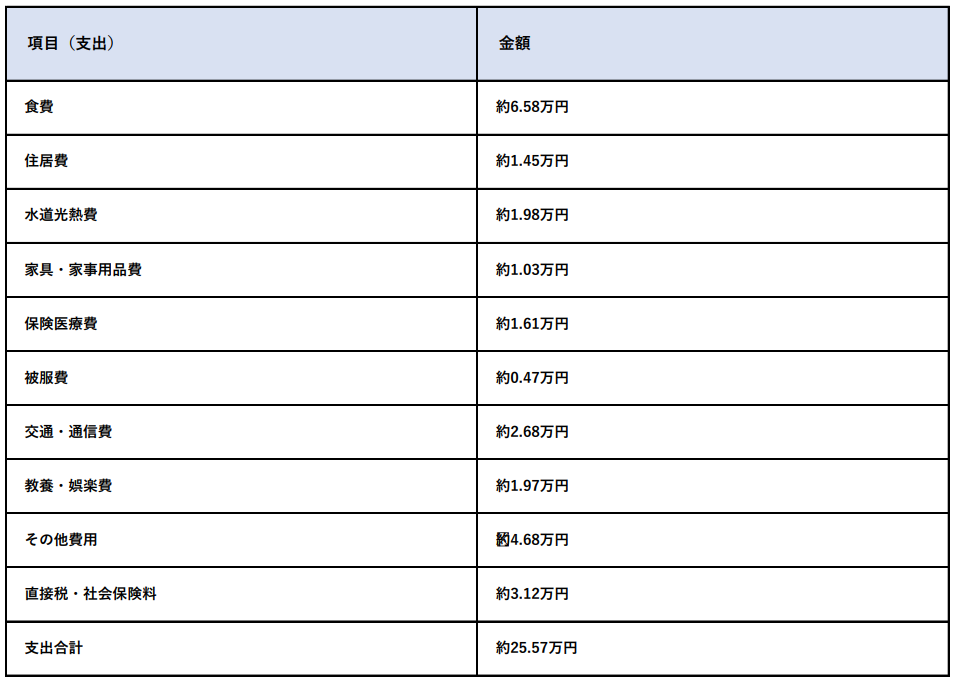

▼夫婦の場合

まず、どれだけの収入があり、何にどのくらいの費用がかかるのかをイメージしていきましょう。以下の表は、65歳以上の夫婦のみの無職世帯が、1か月にどれだけ支出しているかの平均を表したものです。※1

夫婦2人の場合、社会保障給付額とその他の収入を合わせた実収入の平均が、約25.67万円のため、支出の合計が25.57万円の場合、約1,000円の黒字になります。もちろん、人によって実収入や支出は変わるため、赤字になる可能性もあります。また、賃貸か持ち家かで住居費が大きく異なる点にも注意しましょう。持ち家の場合、居住するために、毎月家自体に費用はかかりませんが、賃貸だと家賃を毎月支払う必要があるため、持ち家よりも支出が高くなってしまいます。

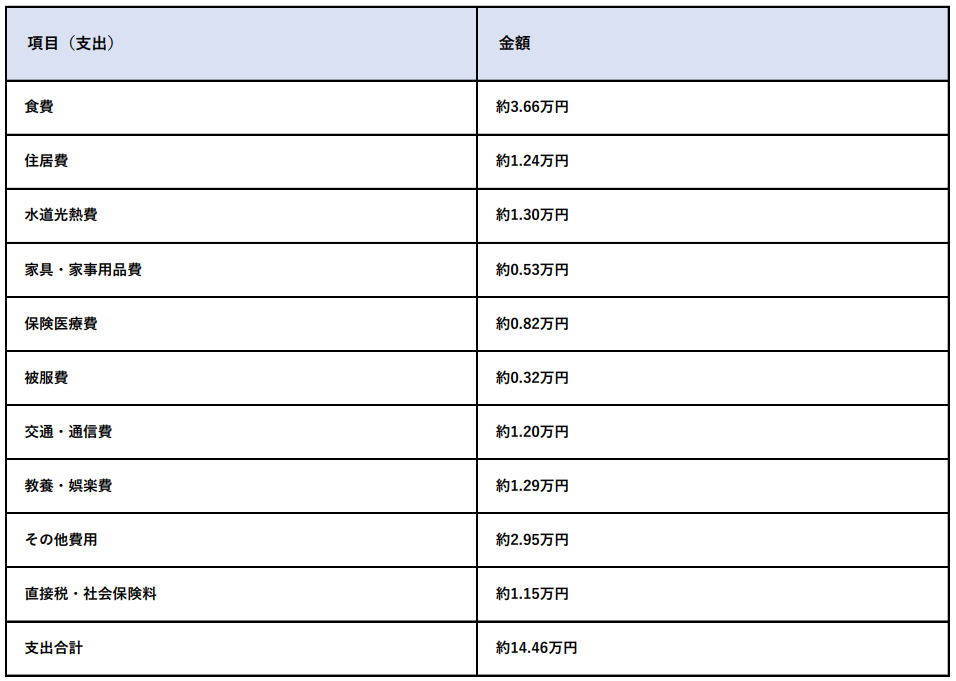

▼単身者の場合

単身者の場合にも、まず、支出の内訳を表にしてみましょう。以下の表は、65歳以上の単身無職世帯の1か月における支出の平均を表したものです。※1

単身者の場合、社会保障給付額とその収入を合わせた実収入の平均が約13.70万円のため、支出の合計が14.46万円の場合、約7600円の赤字となります。こちらも人によって実収入や支出は変わりますが、1人暮らしの場合でも赤字になる可能性が十分にあることがわかります。

■ゆとりある老後の生活費は?

━━━━━━━━━━━━━━━━━━━━━━━━

長い老後の時間を充実したものにするため、経済的にゆとりのある老後生活を送りたいと考える人は多いでしょう。ここまでは、最低限必要な生活費についてご紹介してきましたが、老後生活を楽しく過ごしていくうえでは、最低限の生活費以外にも以下のような費用がかかります。

・旅行やレジャー、趣味

・身内や友人との交際費

・子どもや孫への資金援助

生命保険文化センターが公表したデータ※2によると、夫婦でゆとりのある生活を送るために、最低日常生活費以外に必要な金額は、月額約14万円です。また同センターが算出した、夫婦で老後生活を送るうえで、最低限必要な生活費は月額約24万円です。この2つを足し合わせると、ゆとりのある老後生活を送るためには月額約38万円が必要になるということが分かります。また、毎月かかる諸経費として、生活費以外にも以下のようにいくつか備えておくべき費用があります。

・孫が生まれたときのお祝い費用

・自宅のリフォーム費用

・入院・手術費用

・介護費用

・家電製品や自動車などの耐久消費財の買い替え

このような諸経費のことも想定しながら、ライフプランを考えましょう。

■老後資金の準備方法は?

━━━━━━━━━━━━━━━━━━━━━━━━

ここまでで紹介した通り、老後は、生活費だけでなく、介護費や医療費、家のメンテナンス代などの諸経費も必要になります。また、ゆとりある老後生活を送るためには、ある程度の貯金が必要であることも分かったことでしょう。そこで、老後資金を準備するための資金運用の仕方や不動産の活用法について詳しく解説していきます。

▼つみたてNISA

つみたてNISAとは、積立投資専用の少額非課税制度のことです。金融機関で一度申し込んだら、あとは一定額を口座から捻出して自動で商品を買い付けていくシステムです。通常、投資の売買益には、20.315%の税金がかかりますが、つみたてNISAで取引すると、最長20年は非課税で売買益を受け取ることができます。投資上限額は年間40万円です。

▼個人型確定拠出年金(iDeCo)

iDeCoとは、老後資金を作るための私的年金制度です。最低5,000円より、個人で掛け金を拠出し、その掛け金で長期的な資産運用をすることで、効率的に老後資産を確保することができます。原則20歳から60歳までの公的年金に加入している人なら誰でも加入できます。iDeCoは2022年4月より、受け取り開始年齢の上限が70歳から75歳まで、加入可能な年齢が60歳から65歳までに引き上げられます。老後資金の方法の1つとして、検討してみましょう。

▼個人年金保険

個人年金保険とは、民間の保険会社が提供している保険に任意で加入し、若いうちに積み立てて、老後に積み立てた保険金を受け取る保険のことです。

▼財型貯蓄

財型貯蓄とは、毎月の給料から貯蓄する分を先に引いて、残額を給与として支給する「先取り貯蓄」の制度です。毎月の給料から一定額を天引きでき、550万円まで利子等に税金がかからないため、老後資金を貯めるのに有効な手段の1つといえるでしょう。

▼株式投資・投資信託

株式投資や投資信託を利用することで、売却益が出たときは、余剰資金を老後資金にすることができます。株式投資は売買益を出すほかにも、株主優待券をもらったり、株主総会に参加して経営の改善を求めたりすることができます。積極的な資産運用を求めている人は、株式投資を活用するとよいでしょう。一方で、投資信託とは、元手を資産運用の専門家であるファンドマネージャーに託し、運用によって得られた利益を還元してもらう資産運用です。前述したつみたてNISAやiDeCoは、投資信託の形態を活用した資産運用方法の1つです。少額で始められるので、運用資金があまりないけれど将来の貯蓄に備えたいと考える人は、利用を検討してみましょう。

▼リバースモーゲージ

リバースモーゲージとは、自宅を担保にして借り入れを行い、借入者が亡くなったら所有していた不動産を売却し、元金を返済するという仕組みです。子どもに家を相続する必要のない人は、この制度の利用を検討してみましょう。

▼リースバック

リースバックとは、自宅を売却し、その後賃貸借契約を締結して住み続ける手法です。自宅に住み続けたまま、新たにローンを組むことなく資金捻出することができます。

▼不動産売却

自宅を売却し、資金を調達する方法です。住み替えを伴う売却の場合、住み替え先を探す必要があるというデメリットはありますが、多くの場合リバースモーゲージやリースバックよりも大きな金額を調達することができます。

■今から老後資金の準備を始めよう!

━━━━━━━━━━━━━━━━━━━━━━━━

老後資金の準備は、なるべく早くから始めておくことが大切です。定年退職した後のセカンドライフを楽しむために、今自分ができることを行い、老後に備えましょう。老後資金を確保するために、コツコツ貯蓄したり、投資や借り入れを利用したりすることができます。数ある方法のなかから、自分に最も合った手段で老後資金を確保し、ゆとりのあるシニアライフを過ごす準備を進めていきましょう!

・売買会員ログイン

・売買会員ログイン