■相続税の基礎控除とは?

━━━━━━━━━━━━━━━━━━━━━━━━

相続税とは、亡くなった人(被相続人)の遺産を受け継いだ「相続人」が納める税金です。この相続税には、基礎控除というものがあります。相続によって受け継いだ財産が基礎控除額を超えない場合、相続税は発生しません。しかし、平成27年1月1日以降に亡くなった方の相続から基礎控除額が引き下げられたことで、相続税の課税対象となる人は以前よりも増加しました。平成26年までは、1年間に亡くなった人のうち相続税が発生するのは4.4%でしたが、翌年以降、この割合が8%まで増えました。「自分も相続税の課税対象になるのか」や「基礎控除額とはいくらになるのか」といった疑問を持つ人も多いでしょう。そこで今回は、相続税の基礎控除額と計算方法や、課税の目安についてご紹介します。

■相続税の基礎控除額の計算方法

━━━━━━━━━━━━━━━━━━━━━━━━

相続税の基礎控除額は、遺産を受け取る法定相続人の数によって変わります。では、基礎控除額の算出の仕方と、そのために必要になる法定相続人の確定の仕方について見ていきましょう。

【基礎控除の計算式】

基礎控除額は、以下の式で算出することができます。

基礎控除額=3,000万円+法定相続人の数×600万円

相続税が発生するのは、この式で求めた基礎控除額を超える相続分についてのみです。つまり、相続する財産が総額3,600万円を超えない場合、基礎控除額内に収まるため、相続税は発生しません。相続財産が基礎控除額を超える可能性がある場合、正確な基礎控除額を知るには、法定相続人が何人いるのか把握していることが必要です。では、次に法定相続人とは誰が当てはまるのか、ご紹介します。

【法定相続人の確定の仕方】

法定相続人と、それぞれが受け取れる遺産の割合は、民法で定められています。

▼法定相続人とは財産を相続できる人

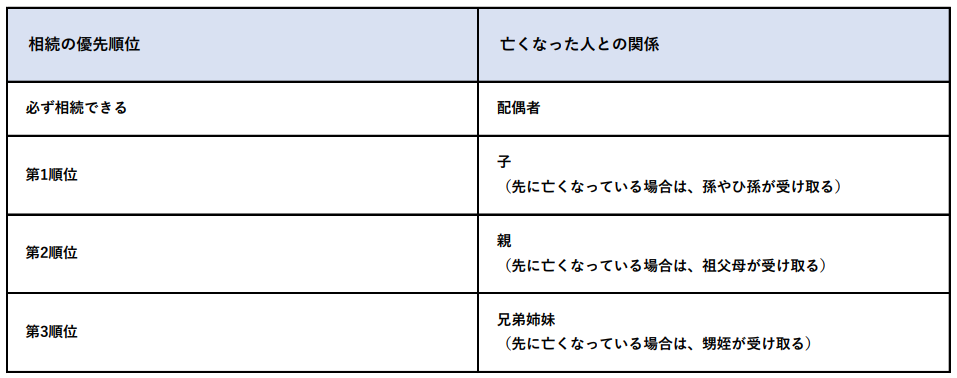

法定相続人になれるのは、亡くなった人(被相続人)の「配偶者」および「血族」です。亡くなった人の配偶者にあたる妻または夫は、必ず法定相続人となり、遺産を相続することができます。そのほかの血族は以下のように優先順位が付けられています。

法定相続人への相続は、この優先順位に従い、当てはまる人物がいなかった場合のみ、1つ下の順位の人物が法定相続人となるという仕組みになっています。たとえば、第1順位に当てはまる人物がいる場合、第2順位の人が相続することはありません。そして、配偶者は、法定相続人となる人物がいる場合、その人物と一緒に相続人になります。ほかに法定相続人がいない場合は、単独で相続人となります。ただし、この配偶者は亡くなった人と法律婚をしている人に限るので、内縁関係の人物は法定相続人にはなれません。

また、亡くなった人の養子であっても、実の子と同じ扱いを受けますが、相続税の基礎控除の計算上は法定相続人に含まれる養子の数には制限が設けられています。相続税の基礎控除の計算において、亡くなった人に実子がいる場合、法定相続人になれる養子は1人まで、実子がいない場合、法定相続人になれる養子は2人までです。もし該当の法定相続人のなかに相続放棄をした人がいれば、法定相続人ではないとみなされます。放棄した場合は、基本的に相続税の納付も申告も必要がありません。ただし、遺贈によって財産を受け取っている場合や、みなし相続財産(死亡生命保険や死亡退職金など)を受け取っている場合は、申告が必要になります。

【相続税が20%加算となる法定相続人がいる】

遺産を受け取った人が、亡くなった人から見て「一親等の血族および配偶者以外の人」である場合、その人は受け取った遺産にかかる相続税に、さらに税額の20%を加算して納めなければなりません。「一親等の血族」とは、亡くなった人から見て親か子にあたる人物のことです。よって、下記のような人が20%加算の対象となります。

・兄弟姉妹

・第三者

・孫(実子が生存している場合)

孫については、実子が生存している場合のみ、20%加算の対象となります。もし、子が先に亡くなっていて、孫が代わりに遺産を受け取っていた場合は、一親等の血族に含まれるため、20%加算の対象にはなりません。

■相続税がかかるかどうかを確かめる

━━━━━━━━━━━━━━━━━━━━━━━━

基礎控除額や法定相続人の仕組みが分かったところで、次に気になるのは自分や自分の身近な人は、結局のところ相続税を支払う必要があるのか、ということではないでしょうか?相続税の発生の有無は、課税遺産総額が基礎控除額を超えるか否かで判断することができます。

1、正味の遺産額を算出する

まず、亡くなった人の遺産総額に相続時精算課税制度を利用した贈与財産の価額を加えます。相続時精算課税制度とは、生前贈与の際に発生する贈与税を、相続時に相続税と合わせて支払う制度です。合計金額が出たら、葬式費用と債務(借金や未払いの税金・医療費など)、非課税財産(死亡生命保険や死亡退職金など)を差し引いてください。次に、亡くなる前3年以内に贈与した財産がある場合は、その総額を加算してください。生前贈与であっても、亡くなる前3年以内に贈与した財産は相続税の課税対象となるためです。こうして求められるのが、正味の遺産額です。

正味の遺産額 =遺産総額 + 相続時精算課税制度を利用した贈与財産の価額 - 葬式費用・負債・非課税財産など + 亡くなる前3年以内に贈与した財産の総額

2、正味の遺産額ー基礎控除額=課税遺産総額

正味の遺産額が出たら、ここから基礎控除額を差し引いてください。そうして求められるのが、課税遺産総額、つまり、相続税の課税対象となる財産の合計金額です。課税遺産総額がマイナスになる場合は、そもそも相続税が発生しません。正味の遺産額が基礎控除額を超える場合にのみ、相続税の支払い義務が生じます。

■基礎控除額を超えた場合の相続税額の出し方

━━━━━━━━━━━━━━━━━━━━━━━━

課税遺産総額に対して、相続税はいくらかかるのか気になりますよね。ここでは、相続人が個人で支払う相続税の金額の出し方をご紹介します。

1、法定相続分通りに税額を計算する

まず、各法定相続人が課税遺産総額を法定相続分通りに受け取ったと仮定して、相続税額を計算します。法定相続分とは、民法で規定されている法定相続人が受け取れる遺産の割合です。課税遺産総額のなかには、法定相続人以外の人物が受け取った生前贈与も含まれますが、いったん、遺産を受け取るのは法定相続人に限定して考えましょう。各法定相続人が支払う仮の相続税額は以下の式で求めることができます。

各人の相続税額=各人の法定相続分×相続税率

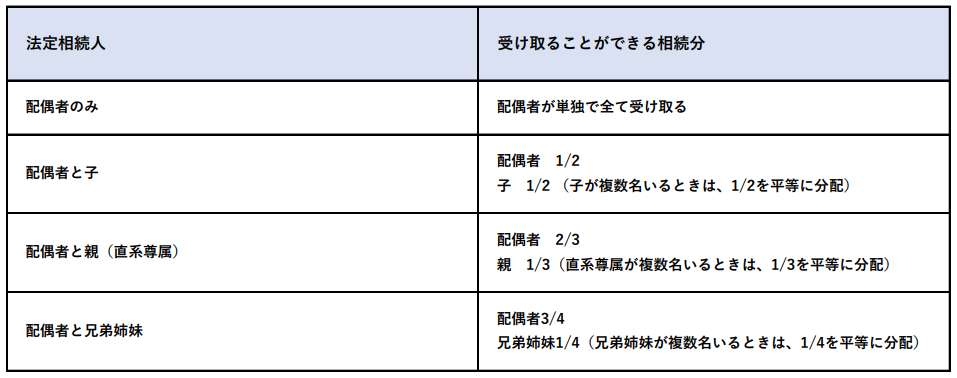

法定相続分は法定相続人の組み合わせによって以下のように受け取れる遺産の割合が変化します。

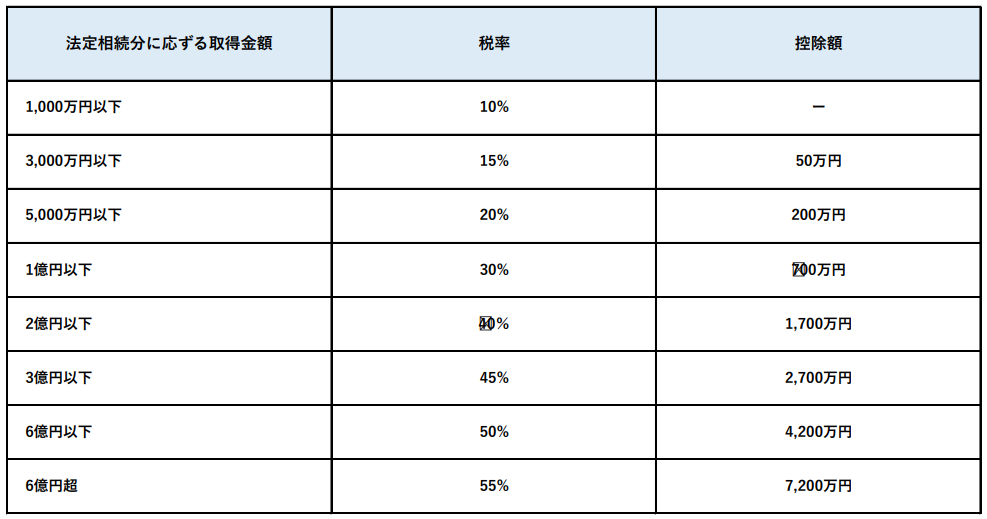

課税遺産総額のうち法定相続人がいくら受け取ることができるかが判明したら、税率をかけましょう。相続税の税率は、受け取る金額によって変化します。

※1

各法定相続人が支払う相続税額が求められたら、それを合計し、相続税額の合計金額を求めてください。これによって、相続人が全員で支払うべき相続税の金額を算出することができます。

2、実際に取得した遺産額に応じて分ける

相続税額の合計が出たら、各法定相続人や生前贈与を受けた人などが実際に取得した遺産の割合に応じて税額を割り振っていきます。たとえば、法定相続分では課税遺産総額の1/2を受け取ることになっているが、実際は全体の2/5しか受け取らなかったという場合、相続税の合計額のうち2/5にあたる金額が割り振られます。

3、控除額を差し引く

個人が実際どれくらいの税額を割り振られるかが判明したら、その金額から各種控除額を差し引いてください。これで出る金額が、各相続人が実際に支払う相続税額になります。たとえば、相続税の控除としては、配偶者控除があります。配偶者の場合、「遺産分割や遺贈により実際に取得した正味の遺産額が1億6,000万円までか、配偶者の法定相続分相当額まで」なら、相続税がかかりません。※2 そのほか、未成年者や障害者なども控除を受けることができます。

■専門家の力を借りながら進めよう

━━━━━━━━━━━━━━━━━━━━━━━━

今回は、相続税の基礎控除と計算方法や、課税の目安についてご紹介しました。しかし、複雑な法制度や個人の財産、権利関係をもれなく把握するのは容易ではありませんね。もし、実際に遺産相続の機会がある場合は、税理士や弁護士などの専門家に相談することを検討するとよいでしょう。必要な手続き・申告が複数あり、専門的な知識が必要なものもあります。税理士や弁護士に相談すれば、手続きを安心して進められるうえ、節税のアドバイスも受けることができるでしょう。

・売買会員ログイン

・売買会員ログイン