■家族信託とは?

━━━━━━━━━━━━━━━━━━━━━━━━

「もしも、自分が認知症になったらお金の管理は誰にお願いすればよいだろう?」という不安は、多くのシニア世代の人が一度は感じたことがあるのではないでしょうか?また、「万が一、親が認知症になったら財産の管理はどうしたらよいのだろう?」という不安を持つ子世代も多いでしょう。「認知症になると預金が引き出せなくなる」という話を聞くと、不安になりますよね。そんな人たちのために「家族信託」という財産管理の方法があるのはご存じですか?

家族信託とは、信頼できる家族に自分の財産に関する権限を与え、財産の管理・処分・運用を依頼することを指します。この家族信託という言葉は公的な表現ではなく、「民事信託」のうち、家族に財産管理を依頼する場合のことを指す通称です。家族信託は「委託者」「受託者」「受益者」の3者間で行われる仕組みです。財産の所有権を持つ「委託者」が信頼できる家族に財産の管理を依頼すると、依頼された家族が「受託者」となります。そして、この「受託者」が財産を管理・処分・運用することによって生じた利益を受け取る人が「受益者」です。「委託者」と「受益者」が同じ人物になることもあります。

家族信託は、財産の所有者が何らかの理由で財産管理・処分ができなくなってしまったときの備えとして行われることが多いです。たとえば、「認知症対策をしておきたい…」という人や、「親名義の家はあるが、将来は売却を考えている」という人などが挙げられます。あるいは「障害のある子どもがいる」という場合にも利用されます。今回は、将来の備えとして家族信託を検討している人に向けて、家族信託のメリットや注意点、費用、手続きなどについて詳しくご紹介します。

■家族信託のメリットと注意点

━━━━━━━━━━━━━━━━━━━━━━━━

将来予想される財産管理の問題を避けるために利用されることの多い家族信託ですが、実際どのようなメリットがあるでしょうか?また、家族信託をする上での注意点も気になりますよね。ここでは、家族信託のメリットと、注意点についてご紹介します。

▼家族信託のメリット

家族信託を活用することで得られるメリットは主に以下の3つです。なかには、生前贈与や相続ではできないこともあります。詳しく見ていきましょう。

・柔軟に財産の管理ができる

家族信託を組成しておくと、財産の所有者が財産を動かすことができなくなったときでもその家族が柔軟に財産の管理をすることができます。たとえば、財産の所有者が認知症になってしまった場合、その人は銀行からお金を引き出す、所有している不動産を売却するといった行為はできなくなる可能性が高いです。しかし、本人から家族信託を受けた人がいれば、その人が財産の管理や処分、そのほか必要な行為をすることが可能です。

・遺言機能がある

家族信託には、遺言書のような効果もあります。財産の所有者が生きている間の財産管理だけでなく、死亡した後、誰に財産を継承するかについても信託契約で決めることが可能です。また、受託者になれる人物に「何親等まで」というような範囲の制限もありません。家族信託は本人が生きている間に財産を継承できる相手が選べるという点で、生前贈与に似ているといえます。しかし、生前贈与は贈与税の課税対象であり、相続税よりも高い税率で課税されることもあります。

・次の世代の相続も指定できる

家族信託の遺言機能を使うと、委託者は複数世代先の相続まで指定することができます。委託者が家族に信託した財産が生み出した利益を受け取ることができるのが受益者です。委託者は「最初の受益者が亡くなった場合、次の受益者はこの人にする」というように、複数の受益者とその優先順位を決めることができます。そのため、遺言書ではできない二次相続以降の相続についても財産の所有者の意思を反映することが可能です。

▼家族信託の注意点

家族信託は、将来きちんと所有者の意思を反映した財産管理を行うために有効な手段の1つです。しかし、注意すべきこともあります。ここでは主な3つの注意点をご紹介します。

・節税効果は低い

家族信託に節税効果はあまり期待できません。たとえば、財産の所有者(委託者)から財産管理を任された人(受託者)は、管理をしている間はその財産分の所得税・住民税を支払う義務が発生します。ただし、この税金は家族信託を行う・行わないにかかわらず発生するものです。つまり、家族信託を組成しても、していないときと同じように必要な税金が課税されます。また、家族に信託する財産の所有者(委託者)とその財産から発生した利益を受け取る人(受益者)が違う場合、受け取った利益には贈与税がかかり、受益者が支払い義務を負います。

・損益通算ができない

家族信託では家族に信託した不動産から生じた損失を、信託した財産以外から生じた利益と相殺することはできません。たとえば、家賃収入のある複数の不動産を所有している人がそのうちの1つを家族に信託した場合は注意が必要です。信託した不動産で赤字が出たとしても、ほかの信託していない不動産で出た黒字分からそれを差し引くことができません。

・受託者の使い込みリスクがある

家族信託をすると、財産の管理を任されている受託者がその財産を使い込んでしまう恐れがあります。受託者には信託された財産の管理・処分・そのほか必要な行為をする権限が与えられています。そのため、信託された不動産を売却し、現金に替え、自分の好きに使ってしまうことも可能です。このリスクは、「信託監督人」や「受益者代理人」を選出するという方法で対処することができます。「信託監督人」は信託財産が適切に管理・運用されているかを監視する役割、「受益者代理人」は受益者のために権利に関する行為を代わりに行う役割です。

■家族信託の手続きの流れ

━━━━━━━━━━━━━━━━━━━━━━━━

家族信託を検討している人は、実際に家族信託を組成しようとしたとき、どのような手続きが必要になるのか気になりますよね。ここでは、家族信託の手続きの流れを4つのステップでご紹介します。

1、信託契約を結ぶ

財産の所有者は、財産の管理を任せる相手を家族のなかから選出し、信託契約を結びます。信託契約を結んだことを証明するためには信託契約書の作成が必要です。この信託契約書に必ず記載しなければならないのが次のような項目です。

・契約の趣旨

・信託の目的

・委託者

・受託者

・受益者

・信託する財産

これらの項目については、委託者と受託者、受益者だけでなく、ほかの家族とも事前に話し合いをしておくことをおすすめします。ほかの家族が納得していないと後でトラブルにつながる恐れがあるからです。また、目的部分については「いつ・どんな事態が起こったときに・誰のために・どうやって」自分の財産を使ってほしいのかということまで、明確化しておくとよいです。こうすることで信託契約の内容に漏れや間違いが起こるのを防ぐことにつながります。信託契約書ができたら公証役場へ持っていき、公正証書にしてもらうとよいでしょう。公正証書は裁判官や検察官などを長く勤め、法律の専門的な知識を持った公証人が契約内容を確認して作成するため、高い証明力があります。

2、信託用の銀行口座を開設する

信託する財産が現金や預金の場合、受託者はそれらを管理する信託財産専用の口座を持っている必要があります。受託者がもともと使っている口座で信託財産を管理することはできないので注意しましょう。

3、不動産の名義変更をする

信託する財産が不動産の場合は、法務局での登記が必要です。登記をすることで不動産の名義が現在の所有者である委託者から今後管理を任せる受託者へ移ります。不動産を家族信託した場合、「信託登記」と「所有権移転登記」の2つの登記が必要になります。

信託登記は、家族信託の契約内容を記録するための登記です。信託登記によって受託者はどのような理由で当該不動産を管理しているのかを公示します。これを行う理由は、受託者には自分がもともと所有している「固有財産」と委託者から預かった「信託財産」を別々に管理する義務があるためです。

所有権移転登記は、家族信託をした不動産の登記名義を変更するための手続きです。所有権移転登記を行わないと、受託者は家族信託により当該不動産を管理していることを第三者に対して主張できません。そのため、たとえば所有権移転登記を行わないまま委託者が別の人物に同じ不動産を譲渡し、その内容で登記をしてしまうと、受託者は家族信託によって受け取った権利を主張できなくなります。所有権移転登記は、委託者と受託者が共同で行います。

4、信託財産の運用開始

現金・預金を信託した場合は信託用銀行口座の開設を、不動産を信託した場合は信託登記と所有権移転登記を完了すると、受託者は信託財産の運用ができるようになります。

■手続きにかかる主な費用

━━━━━━━━━━━━━━━━━━━━━━━━

家族信託の基本的な流れに関しては把握できたでしょうか?家族信託の手続きでは、いくつかの公的書類が必要になります。ここでは、必要書類の発行手数料をはじめとした家族信託にかかる費用についてご紹介します。

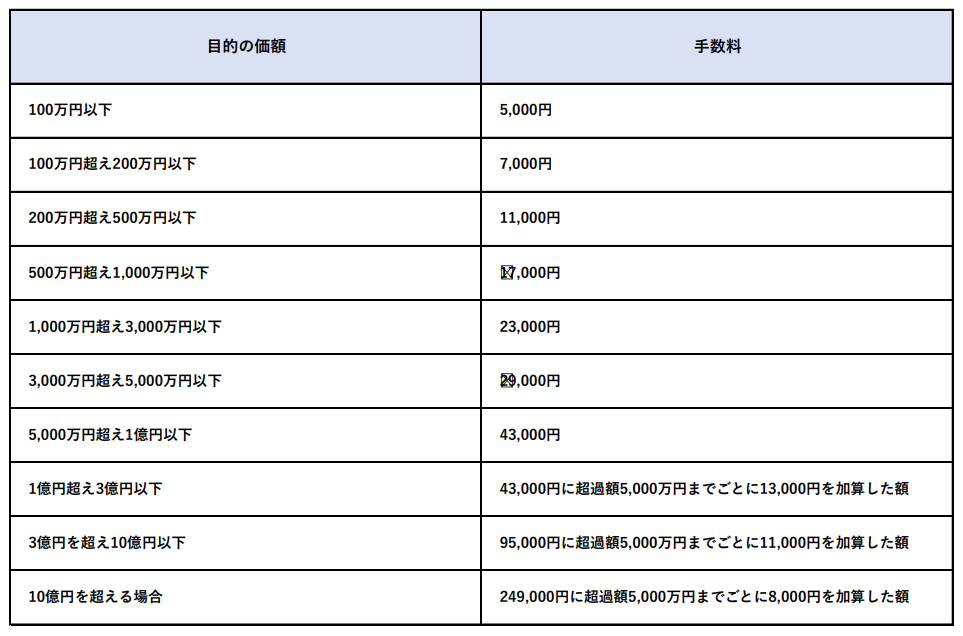

▼公正証書の作成費用

公正証書は信託契約を締結する際にその内容を法的に証明するための証明文書です。公証人が務める公証役場で作成します。作成にかかる費用は信託する財産の額(目的の価額)によって異なります。

▼不動産の登記費用

不動産を家族信託するときに必要な信託登記と所有権移転登記のうち、信託登記には登録免許税がかかります。家族信託における所有権移転登記には非課税枠が設けられているため、登録免許税はかかりません。信託登記にかかる登録免許税は土地と建物によって税率が異なります。以下の式をご覧ください。

土地 : 固定資産評価額 × 0.3%

建物 : 固定資産評価額 × 0.4%

固定資産税評価額とは、各市区町村(東京23区は各区)が固定資産評価基準に基づき個別に決めた不動産の評価額です。毎年固定資産税の納税通知書と一緒に送られてくる課税明細書で確認することができます。

▼専門家への報酬

家族信託を利用する際、信託契約書の作成や信託登記・所有権移転登記を司法書士や弁護士などの専門家に依頼すると、信託する財産の価額に応じた報酬を支払う必要があります。報酬は信託財産の価額が1億円以下なら、そのうち1%、1~3億円以下なら、そのうち0.5%になります。最低でも30万円程かかるのが一般的です。

▼信託監督人や受益者代理人への報酬

信託契約のなかに定めがある場合、信託財産が適切に管理・運用されているか監視する信託代理人や受益者の代わりに権利を行使する受益者代理人には、報酬を支払う必要があります。その相場は月額1万円程度です。

■精通した専門家へ早めに相談を

━━━━━━━━━━━━━━━━━━━━━━━━

家族信託の制度内容や手続きの流れ、必要書類などをご紹介しました。家族信託をしておくと、財産の所有者が何らかの事情で財産管理ができなくなったときでも、柔軟な管理・処分・運用が可能です。しかし、家族信託は財産の所有者が元気なうちしかできません。たとえば、財産の所有者が認知症になってしまうと、家族信託はできなくなります。「親が高齢になり、将来の財産管理が気になるようになってきた…」というような場合は、早いうちにしっかりと話し合いをし、本人の意思を確かめておくとよいでしょう。また、家族信託には必要な公的書類がいくつかあり、自分1人で全ての手続きを進めるのは時間や手間がかかります。司法書士や弁護士に頼むことも検討してみましょう。家族信託は比較的新しい制度であるため、精通している専門家がまだ少ないです。専門家に依頼する際は、ホームページの実績などを見比べ、なるべく経験豊富な専門家を選んで相談することをおすすめします。

・売買会員ログイン

・売買会員ログイン