住宅ローンについて

住宅ローンとは、住宅を購入する資金として利用するローンのことを言います。別荘やセカンドハウスなどは、別の種類のローンのものとなります。

=== 住宅ローンの種類 =========

1、民間融資

2、公的融資

======================

🔳1、民間融資機関

━━━━━━━━━━━━━━━━━━━━━━━━

・都市銀行

・地方銀行

・信託銀行

・信用金庫

・信用組合

・生命保険会社

🔳2、公的融資機関

━━━━━━━━━━━━━━━━━━━━━━━━

・住宅金融公庫

・年金住宅融資

・財形住宅融資

・自治体融資

その他には、民間企業の従業員向けの社内融資制度、公務員の共済組合による融資などもあります。

金利について

=== 金利の種類 ==============

1、変動金利型

2、固定金利型

3、固定金利選択

========================

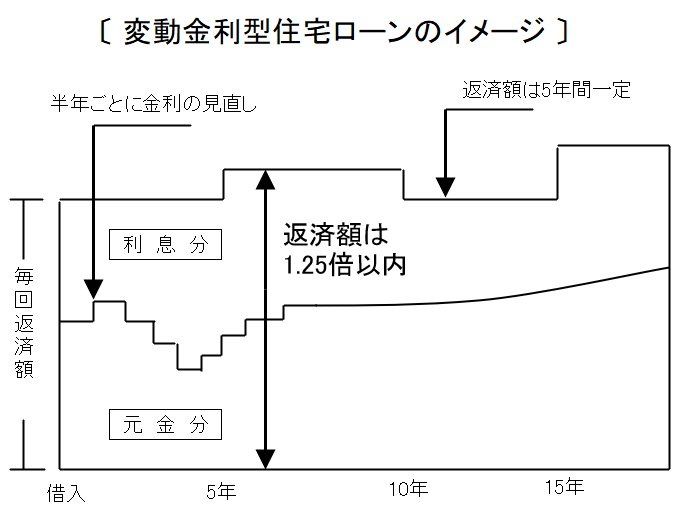

🔳1、変動金利型

━━━━━━━━━━━━━━━━━━━━━━━━

ローン返済期間中に世の中の金利の動きに合わせて、金利が見直されるタイプです。金利は、半年ごとに見直され金利が上昇すれば、支払う金利が増すので金利上昇リスクをストレートに受ける点では注意が必要です。半年ごとに金利が変更されますが、毎月返済額は、5年間は変わらないこととなっております。毎月の返済額がかわらなくても金利が変われば、返済内訳の利息分の割合が変わっていきます。ただ、金利が変動しても毎月返済額が急激に上がらないように、毎月返済額は、5年ごとの改定となり変動幅は、従前の1.25倍までとなっております。

▼チェック項目

・5年間毎月返済額は、変わらなくても支払い利息の

割合は、変わる!

・勘違いに注意!やはり利息の支払いは、無限大!

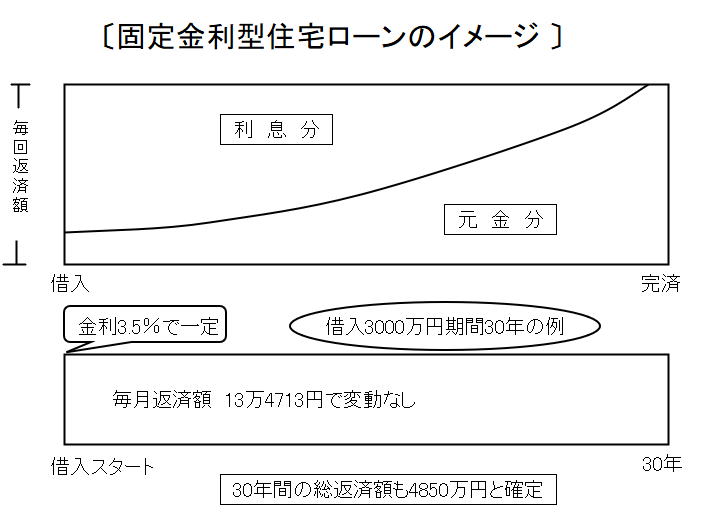

🔳2、固定金利型

━━━━━━━━━━━━━━━━━━━━━━━━

契約時に決めたローン金利は、全返済期間にわたって適用されるタイプのローンで世の中の金利の動きに連動することなく、当初に設定した金利がずっと適用されます。将来にわたり返済額が確定し、金利の動きに一喜一憂する必要がありません。金利が変動しないので資金計画を確実に描けるという点ではメリットではありますが通常は、他の金利よりも高めで設定されております。元利均等返済方法であれば毎月返済額もずっと変わらず、家計管理もしやすいと言えます。

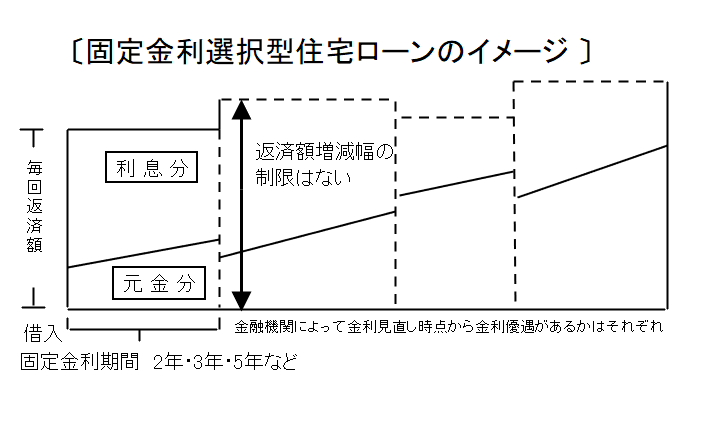

🔳3、固定金利選択型

━━━━━━━━━━━━━━━━━━━━━━━━

当初から数年館の金利が固定される特約を結ぶローンを言います。都市銀行などの金融機関で多くこのタイプが取り扱われ借入れ後、金利が固定される期間には、2年、3年、5年、10年などがあります。固定金利期間終了後は、その時点で改めて選択することになっております。

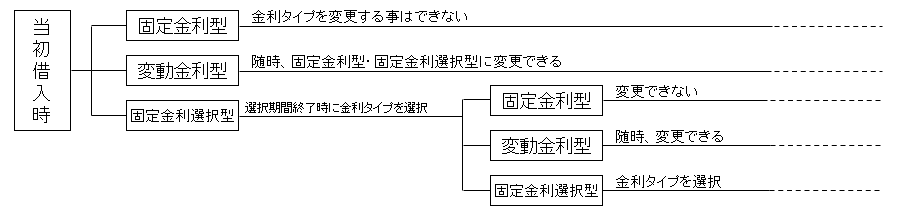

金利タイプの変更について

住宅ローン返済方法について

=== 返済方法の種類 ============

1、元金均等返済

2、元利均等返済

========================

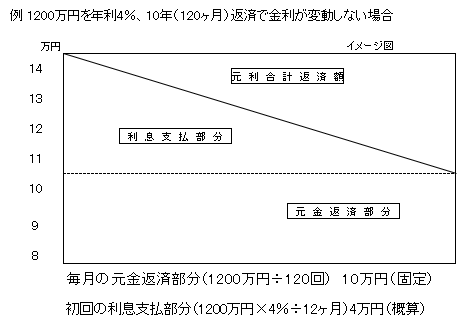

🔳1、元金均等返済

━━━━━━━━━━━━━━━━━━━━━━━━

返済方法の1つで、返済額に占める元金の金額が一定タイプ。利息のみ変化し、元金と利息を合計した返済額は、返済を始めた当初が高く、返済が進むとだんだん低くなる。後になるほど負担が軽くなる仕組みです。金利や返済期間が同じ場合、元利均等返済に比べて元金の減り方が早く支払利息も少なくなる。後で楽したいという方に向いております。

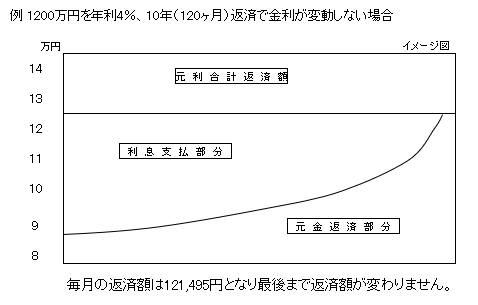

🔳2、元利均等返済

━━━━━━━━━━━━━━━━━━━━━━━━

返済方法の1つで元金と利息を合計し全期間を通して返済額を一定にする方法。毎回の返済額が一定である為、無理のない返済が可能であるが、最初のうちは返済額の利息の割合が多く元金の減りが遅い。そのため、元金均等返済と比較すると利息総額(=返済総額)が多くなってしまいます。返済初期は、ほとんどローン残債は、減っておりません。

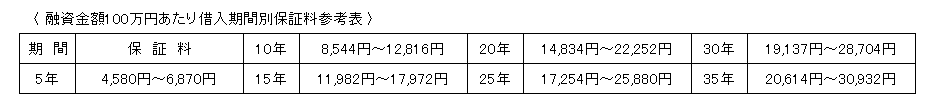

住宅ローン保証料

住宅ローンを借りるとき連帯保証人を立てる代わりに民間の保証会社や公的保証機関の保証を受けるために支払う費用のことを言います。借入金額や返済期間によって金額が変わり長期になる程、保証料が高くなります。保証料の支払いは、ローン契約後の融資実行時に一括支払が基本となります。借入者が返済できなくなった場合にこれらの保証機関などが金融機関に代位弁済するが債務が免除されるわけではなく保証機関などから引き続き返済を求められます。その返済を求められる権利が、求償権といいます。金融機関の住宅ローンプランにより「保証料なし 、不要」も選択することができますが、借入時の金利に0.2%の金利が上乗せとなります。

住宅ローン用語

🔳金銭消費貸借契約(ローン契約)

━━━━━━━━━━━━━━━━━━━━━━━━

住宅を購入する時、住宅ローンの借入について金融機関と借入者との間で契約することをいう。正式には、「金銭消費賃借契約」という。以前までは連帯保証人(人的担保)を必要としていましたが、現在は保証会社に保証料を支払う代わりに保証人は不要になりました。ローンを申し込む際、金融機関によってですが3~5万円程度の事務手数料がかかります。 契約にあたっては、給与証明書、納税証明書など収入を証明するものや売買契約書、請負契約書、登記簿謄本の原本書類などが必要となります。※別ページ住宅ローン申込必要書類を参照。

>>住宅ローン申込必要書類

🔳提携ローン

━━━━━━━━━━━━━━━━━━━━━━━━

住宅購入や住宅建築などのとき、不動産会社や住宅メーカーなどが金融機関と提携して、購入者が利用できるようにしたローンのこと。提携ローン以外の民間融資を非提携ローンと呼びます。提携ローンは非提携と比べると金利や融資条件などがやや異なります。提携ローンが使える場合は、手続きが簡単で融資の実行も比較的スムーズに行われます。

🔳ボーナス払い

━━━━━━━━━━━━━━━━━━━━━━━━

住宅ローンを、毎月の支払い分と年2回のボーナス時加算分に振り分けて支払う返済方法の事です。ボーナス払い併用返済ともいう。ボーナス払い月は、毎月返済額とボーナス時加算額の合計金額になります。ボーナス時加算分は、借入金額の1/2以内まで。ボーナス時加算分の金額が同じでも、ローンの支払いが始まった月から最初のボーナス払いまでの据え置きによってボーナス時の増額返済額が変わってくる。

🔳ローン特約

━━━━━━━━━━━━━━━━━━━━━━━━

予定していた条件で融資が受けられなかった場合に備えて、売買契約書の中に入れる買主保護の特約条項のことを言います。内容は、「指定の金融機関とローン契約が成立しなかった場合には今回の契約を白紙撤回し支払い済みの手付金を無利息にて返還する。」などといった条文があります。契約書、重要事項説明書などに具体的な金融機関、借入金額、年利、その他の返済条件等などを明記する必要性がございます。ローン条項の特約を入れなかったり、曖昧な表現にしておくと別の高金利の融資を斡旋されて契約せざるを得ない状況になる恐れもありますので信頼できる不動産業者などに相談するのも必要です。

・売買会員ログイン

・売買会員ログイン